e-Taxでの確定申告|国税庁 確定申告書等作成コーナーで寄附金控除するとき「寄付の種類」はどれを選べばいいの?

最近は「ふるさと納税」を活用して、確定申告をする人が増えていると思いますが、公益法人や認定NPO法人などへの寄付も、一定金額を差し引いて税の負担を軽減させる「控除」を受けることができます。

ですが「控除」は自分で申請しないと受けられないんですよね。

※黙っていても取られる税金とは違う点ですね。

私もNPO/NGOへ寄付した年はもちろん、保険料控除や医療費控除を申請するためほぼ毎年のように確定申告をしていますが、年に一度しか行わないため「ここの項目、何を入力すればいいんだろう」とか「どれを選べばよいか思い出せない」と悩む部分が多く、いまだに申請手続きは慣れません。

私はいつも国税庁 確定申告書等作成コーナーで確定申告書類を作成しているのですが、毎回つまづくポイントがあります。つまづくと書類の作成が途中で止まってしまうため、つまづくポイントと解決方法を整理してみたのでご覧いただけると幸いです。

寄付金控除を受けるために必要な「寄付金受領証明書」

認定NPO法人や公益法人などへ寄付した金額を確定申告するには、各団体から発行される「寄付金受領証明書」または「寄付領収証」が必要です。

例えば、年に一度だけ寄付した場合は、その金額分の領収証が団体から発行され、郵送で届きます。他にも、毎月一定の金額を口座引き落としやクレジットカードで寄付する、いわゆる「マンスリーサポーター」と呼ばれる方法で寄付する場合は、1年間(1月~12月)分の寄付額をまとめた領収証が届くことが多いです。このマンスリーサポーターの領収証は、大体翌年の1月頃に届くことが多いです。

この領収証に書かれた金額と発行元の団体情報をe-Taxの確定申告書等作成コーナーで入力していくわけです。

ちなみに、e-Taxを利用して確定申告する場合、領収証の添付は省略できます。ただし、書類は5年間の保存が義務付けられているので、大切に保管してください。

確定申告の時期

確定申告は、前の年の1月から12月までの分を申告します。

e-Taxから申告する場合は、1月から書類の作成が可能です。申告に必要な各種書類は1月下旬ごろまでに届くことが多いため、必要な書類を一つ一つ確認しながら、事前にPCやスマホの準備をしておくことをオススメします。

e-Taxで確定申告をするには、マイナンバーカードやPC・スマホなどの準備が必要になります。以前は私も税務署で書類作成と提出をしていたこともありますが、一度オンライン申請の手軽さを知ってしまってからはもっぱらe-Taxを利用しています。

最近はマイナポータルとの連携や、控除証明書の電子データ(XMLファイル)が使えるようになったり、毎年利便性が向上しています。

その反面、事前にインストールしたり準備するものが増え、複雑になっています。また、e-Taxへログインするときも「受付システム」と「e-Taxソフト(Web版)」と2つ方法が掲載され、確定申告書類は国税庁の「確定申告書等作成コーナー」でつくるなど、ときどき自分はいまどのサイト・ページにログインし、作業しているのか分からなくなります。

確定申告書等作成コーナーの利用

e-Taxで確定申告を提出するため、まずは確定申告書を作成する必要があり、e-Taxではなく「国税庁 確定申告書等作成コーナー」で作成できます。

寄付金控除をはじめ、医療費控除や住宅ローン控除ができる「所得税」の申告書作成を選択します。

寄附金控除をする場合、申告書作成画面の「寄付金控除」の「入力する」をクリックします。

つまづきやすいポイント「寄付金の種類」

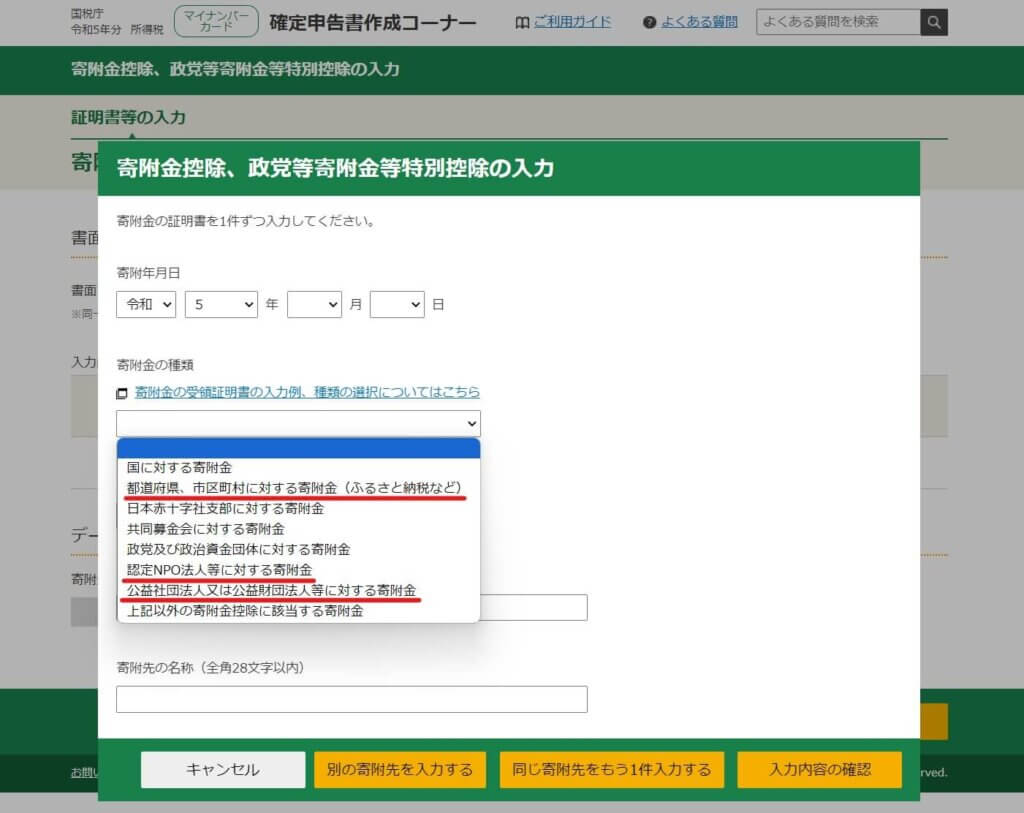

「申告書の作成」から「所得税」、「寄付金控除」の順にクリックすると、以下のようなページが表示されます。ここで寄付に関する情報を入力するのですが「寄付金の種類:都道府県、市区町村に認められているか」を選択する必要があります。

「ふるさと納税」をした人は「都道府県、市区町村に対する寄付金(ふるさと納税など)」、

「認定NPO法人」に寄付した人は「認定NPO法人等に対する寄付金」、

「公益社団法人」へ寄付された方は「公益社団法人又は公益財団法人等に対する寄付金」を選びます。

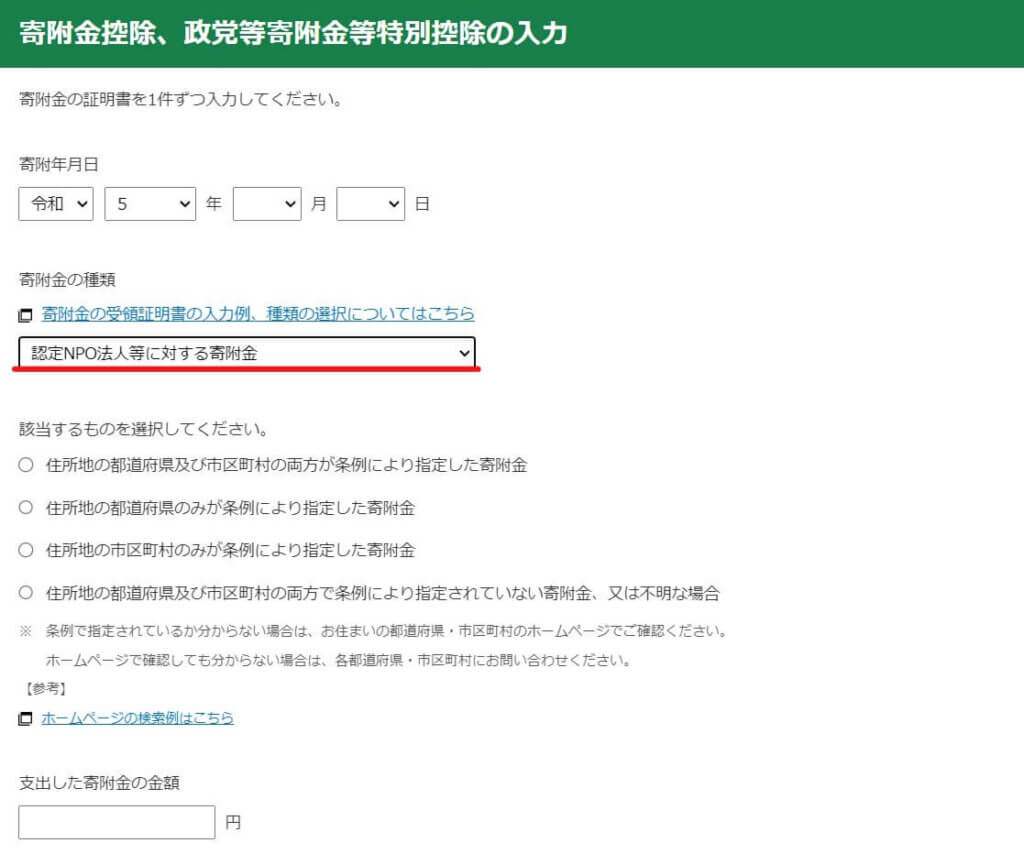

次の画面で、寄付をした団体の種類(認定NPO法人や公益法人など)を選択すると、以下の4つの選択肢が表示されます。

〇住所地の都道府県及び市区町村の両方が条例により指定した寄附金

〇住所地の都道府県のみが条例により指定した寄附金

〇住所地の市区町村のみが条例により指定した寄附金

〇住所地の都道府県及び市区町村の両方で条例により指定されていない寄附金、又は不明な場合

さぁ、どれを選べばよいのでしょうか、、、これが“つまづくポイント”です。

認定NPO法人や公益法人などはその所在地の都道府県、または市区町村に寄付控除の対象団体として認められていますが、団体がどこから指定・認められているかを選択する設問です。個人的な印象ですが、団体から届く領収証やその同封物、団体のウェブサイトなどには、都道府県と市区町村、またはどちらかだけ認められているかといった情報はあまり記載されていないように感じます。

毎年寄付している団体なら、前年の確定申告内容を確認すればよいのですが、確定申告は年に一度しか行わないので、以前の資料がどこに保存・保管されているか思い出せず・・・「万策尽きた!」と叫びたくなります。

でも「安心してください、〇〇ますよ」じゃなかった・・・、調べ方はちゃんとあります。

「都道府県、市区町村に認められているか」の調べ方

「寄付の種類」を正しく選択するためには、その団体(法人)が都道府県や市区町村に寄付控除の対象として認められているかを確認する必要があります。

寄付控除の対象かを調べる方法は「都道府県名(or 市区町村名) 寄付金控除」で検索することです。

都道府県・市区町村がどの団体・法人を条例指定寄付先としているかは、インターネット上で公表されています。

例)東京都の場合

「東京都 寄付金控除」と検索すると「東京都の条例指定寄附金一覧(令和4年 12 月末時点)」というPDFが見つかります。

PDFを開くと法人の種類別にさらにPDFが表示され、ファイルの中から寄付をした団体を探せます。

例)神奈川県の場合

「神奈川県 寄付金控除」と検索すると「県が条例で指定する個人県民税の寄附金税額控除の対象となる寄附先の一覧表 – 神奈川県ホームページ」というページが見つかります。さらにページから「県が条例で指定する個人県民税の寄附金税額控除の対象となる寄附先の一覧表(PDF)」を開いて、団体を探してください。

(上記は2024年1月時点の検索結果です)

このように都道府県のページやファイルに団体が掲載されていれば、都道府県に認められた指定寄付先だと言えます。他の都道府県の場合や市区町村も同様に検索すれば控除対象の団体・法人が分かるページやファイルを見つかるはずです。

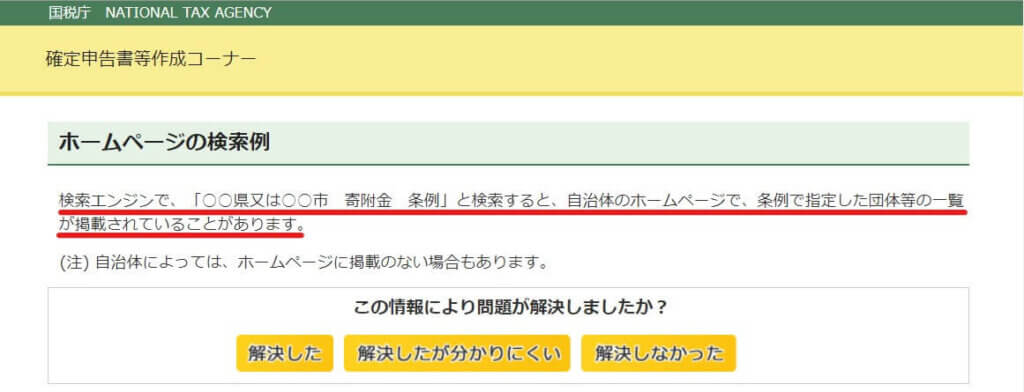

※検索して調べる方法は、国税庁「確定申告書等作成コーナー」の「ヘルプ」にも載っていますが、このページがあることに気が付きにくいんですよね。

調べ方が紹介されているのですが、「~掲載されていることがあります」とか「~掲載のない場合もあります」と書かれてあり、なんともあいまいな印象が拭えません・・・。それは掲載の有無や掲載方法が都道府県・市区町村によってマチマチであるのと、控除対象の団体や法人は更新される可能性があるため、仕方ないとも言えます。

寄付先の団体が都道府県・市区町村に認められているかがすぐに分かる仕組みやツールがあると便利なんですけどね~。

寄付した団体が、どの都道府県、市区町村から認められているかが分かったら、該当する選択肢を選んでください。

e-Taxで確定申告するメリット

どうやら、都道府県と市区町村の両方か、どちらかのみが認めているかによって、控除の計算方法が異なるそうです。そんな複雑な計算をe-Taxはやってくれるので、うまく活用したいですね。

せっかく寄付をして控除が受けられるのに、申請するのに苦手意識があったり、途中でつまいづいてしまって確定申告をしないのはもったいないですよね。

この記事が寄付を確定申告されるみなさまのお役に立てれば幸いです。